Relais Group Oyj

Lehdistötiedote 27.9.2019 kello 8.30

EI JULKISTETTAVAKSI TAI LEVITETTÄVÄKSI SUORAAN TAI VÄLILLISESTI YHDYSVALTOIHIN, KANADAAN, UUTEEN-SEELANTIIN, AUSTRALIAAN, JAPANIIN, HONGKONGIIN, SINGAPOREEN TAI ETELÄ-AFRIKKAAN TAI MIHINKÄÄN MUUHUN VALTIOON, JOSSA LEVITTÄMINEN TAI JULKISTAMINEN OLISI LAINVASTAISTA.

Relais Group Oyj (”Relais” tai ”Yhtiö”) suunnittelee listautumisantia (”Listautumisanti”) ja osakkeidensa listaamista Nasdaq Helsinki Oy:n ylläpitämälle First North Growth Market Finland -markkinapaikalle (”Listautuminen”).

Relais Group on ajoneuvojen sähkövaruste- ja varaosaliiketoimintaa Pohjoismaissa ja Baltiassa aktiivisesti kehittävä maahantuoja ja tekninen tukkuliike. Relais luo lisäarvoa asiakkailleen tarjoamalla ajoneuvojen sähkövarusteet, varaosat ja asiantuntijapalvelut luotettavasti, tehokkaasti ja oikea-aikaisesti ajoneuvojen elinkaaren eri vaiheisiin. Relais toimii asiakkaidensa luotettuna kumppanina ajoneuvovalmistajista riippumattomilla jälkimarkkinoilla Suomessa, Ruotsissa, Norjassa ja Baltiassa. Voimakkaasti kasvuhakuisena yhtiönä Relais haluaa olla toimialansa edelläkävijä ajoneuvojen elinkaaren kehittämisessä Pohjoismaissa ja Baltiassa.

Toukokuussa 2019 Relais toteutti strategisesti tärkeän yhdistymisen ruotsalaisten AB Reservdelarin (”ABR”) ja Huzells i Karlstad AB:n (”Huzells”) kanssa. ABR on henkilöajoneuvojen varaosien valtakunnallinen tukkuliike ja Huzells on raskaiden hyötyajoneuvojen varaosien ja varusteiden valtakunnallinen tukkuliike. Järjestelyn yhteydessä myyjistä tuli Relaisin merkittäviä osakkeenomistajia jälleensijoituksella.

Relaisilla on yli 150 000 erilaista varastonimikettä ja se myy tuotteitaan yli 7 000 yritysasiakkaalleen. Relaisilla oli 30.6.2019 noin 260 työntekijää yhteensä viidessä maassa. Yhtiön vuoden 2018 raportoitu liikevaihto oli 72,5 miljoonaa euroa, EBITA 8,4 miljoonaa euroa ja liikevoitto 5,7 miljoonaa euroa. ABR/Huzells-yrityskaupan vaikutuksia havainnollistava vuoden 2018 pro forma -liikevaihto oli 119,3 miljoonaa euroa, pro forma -vertailukelpoinen EBITA 16,9 miljoonaa euroa ja pro forma -vertailukelpoinen liikevoitto 9,0 miljoonaa euroa.

Hallituksen puheenjohtaja Kari Stadigh kommentoi:

”Relais on toimintahistoriansa aikana kasvanut sähkövaraosien paikallisesta toimittajasta yhdeksi toimialansa johtavista pohjoismaisista yhtiöistä, säilyttäen samalla toimialansa parhaimmistoon kuuluvan kannattavuuden. Ajoneuvovalmistajista riippumattomat jälkimarkkinat tarjoavat Relaisille houkuttelevia arvonluontimahdollisuuksia myös tulevaisuudessa ja haluamme olla aktiivinen toimija tämän markkinan konsolidoituessa Pohjoismaissa ja Baltian alueella. Yhtiöllä on vahvat näytöt kyvystään kasvaa kannattavasti.”

Toimitusjohtaja Arni Ekholm kommentoi:

”Relaisilla on tärkeä tehtävä osana arvoketjua, joka pitää yhteiskunnan pyörät pyörimässä. Ihmisten sekä tavaroiden kuljetusten lisääntyessä lisääntyy myös ajoneuvojen huollon ja korjausten tarve, minkä odotamme kasvattavan erikois- ja varaosien kysyntää. Ala tarvitsee vahvan ja luotettavan kumppanin, joka tarjoaa ajoneuvojen elinkaaren eri vaiheisiin juuri ne kriittiset ratkaisut, joka pitävät ajoneuvot liikkeellä turvallisesti – joka päivä.

Kasvunäkymämme Pohjoismaissa ovat hyvät ja markkina-ajurit tukevat taloudellista kehitystämme ja kasvustrategiaamme defensiivisellä markkinalla. Tavoittelemme vakaata, markkinoiden kasvua voimakkaampaa orgaanista kasvua ja pyrimme samalla jatkamaan kohdennettuja, strategiamme mukaisia yritysostoja. Listautumisesta haemme tukea kasvustrategiamme toteuttamiseen ja rahoittamiseen.”

Suunnitellun Listautumisen ja Listautumisannin tavoitteena olisi mahdollistaa Relaisin kasvustrategian toteuttaminen ja lisätä strategista joustavuutta vahvistamalla Yhtiön tasetta. Listautuminen ja lisääntynyt likviditeetti mahdollistaisivat myös osakkeiden tehokkaamman käytön vastikkeena mahdollisissa yritysostoissa. Lisäksi Listautumisen odotetaan lisäävän Relaisin kilpailukykyä vahvistamalla sen tunnettuutta ja bränditietoisuutta asiakkaiden, mahdollisten tulevien työntekijöiden ja sijoittajien parissa. Listautuminen tulee toteutuessaan myös mahdollistamaan Yhtiön pääsyn pääomamarkkinoille sekä laajentamaan sen omistajapohjaa sekä kotimaisilla että ulkomaisilla sijoittajilla.

Suunnitellussa Listautumisannissa Yhtiö pyrkisi keräämään noin 20 miljoonan euron bruttovarat, ennen Listautumisantiin liittyviä palkkioita ja kuluja.

Relaisin vahvuudet

- Keskittyminen kriittisten erikoisosien laajaan valikoimaan: Relais tarjoaa asiakkailleen laajan, yli 150 000 varastonimikkeen valikoiman sekä johtavia kansainvälisiä brändejä että vahvoja omia erikoisbrändejä ajoneuvojen elinkaaren tehostamiseksi

- Omien modernien digitaalisten työkalujen hyödyntäminen: Relais käyttää työkaluinaan itse kehittämiään digitaalisia tuoteluetteloita, jotka ovat Yhtiön asiakkaiden jatkuvasti käyttämiä ja jotka parantavat Yhtiön sisäisten prosessien tehokkuutta

- Defensiivisiä piirteitä omaavat markkina-ajurit luovat mahdollisuuden vakaalle taloudelliselle kehitykselle: Ajoneuvojen määrä ja niillä ajetut ajokilometrit ovat kasvaneet vakaasti viime vuosina. Teknologinen kehitys on lisäksi johtanut sähköosien osuuden lisääntymiseen ja niiden monimutkaistumiseen

- Keskittyminen ajoneuvojen elinkaaren arvokkaaseen osaan eli jälkimarkkinaan: Relais keskittyy ajoneuvojen jälkimarkkinaan, joka on luonut houkuttelevia arvonluontimahdollisuuksia yli suhdanteiden

- Operatiivinen tehokkuus: Relais on keskittynyt maahantuontiin ja tukkukauppaan valtakunnallisella tasolla, mikä mahdollistaa tehokkaan toiminnan

- Osoitettu kyky tuottaa vahvaa ja kannattavaa kasvua

- Pätevä ja kokenut johto ja henkilöstö

Alustan luominen kannattavalle kasvulle

Relaisin tavoitteena on olla edelläkävijä ajoneuvojen elinkaaren kehittämisessä Pohjoismaissa ja Baltiassa. Relais keskittyy ajoneuvojen koko elinkaaren aikaisen arvonluonnin kannalta omasta näkökulmastaan mielenkiintoisimpaan osaan – jälkimarkkinaan. Relaisin strategia perustuu kolmeen vahvaan avaintekijään, jotka yhdessä tarjoavat mahdollisuuksia Yhtiön kannattavalle kasvulle myös tulevaisuudessa:

- Relaisin tavoitteena on jatkaa keskimäärin markkinaa nopeampaa kasvua, mitä tukevat tavoiteltavat synergiat, kuten ristiinmyynti nykyisten ja hankittujen yhtiöiden välillä

- Relaisin tavoitteena on luoda asiakkailleen lisäarvoa kattavalla tuotevalikoimallaan, digitaalisilla tuoteluetteloillaan ja huipputason asiakaspalvelullaan

- Relais pyrkii jatkamaan kohdennettuja yritysostoja ja Yhtiön tavoitteena on olla aktiivinen toimija ajoneuvojen jälkimarkkioiden konsolidoitumisessa Pohjoismaissa ja Baltian alueella

Relais aikoo hyödyntää kasvavaa kohdemarkkinaansa Pohjoismaissa ja Baltian alueella, joissa on tällä hetkellä käytössä noin 19 miljoonaa henkilöautoa ja hyötyajoneuvoa.

Taloudelliset tavoitteet ja osingonjakopolitiikka

Relaisin tavoitteena on kaksinkertaistaa Yhtiön liikevaihto seuraavan viiden vuoden aikana. Relais tavoittelee kasvua orgaanisen kasvun ja yritysostojen yhdistelmällä.

- Orgaaninen kasvu: Yhtiön tavoitteena on jatkaa keskimäärin markkinaa nopeampaa kasvua, mitä tukevat tavoiteltavat synergiat, kuten ristiinmyynti nykyisten ja hankittujen yhtiöiden välillä.

- Relaisin johdon näkemyksen mukaan markkinat kokonaisuudessaan ovat viime vuosina kasvaneet maltillisesti mutta tasaisesti noin 1–3 prosenttia vuosittain riippuen tuotekategoriasta ja maantieteellisestä alueesta.

- Yritysostoihin perustuva kasvu: Yhtiön tavoitteena on tehdä 1–2 uutta yrityskauppaa vuodessa.

- ABR/Huzells -yrityskaupasta tavoiteltavat synergiat: Konsernin tavoitteena on saavuttaa pitkäaikaisesti vaikuttavia huomattavia synergioita ABR/Huzells -yritysostosta. Synergioiden odotetaan syntyvän konserniyhtiöiden yhteisistä lisämyynneistä sekä ostoista. Keskipitkällä aikavälillä vuoteen 2021 mennessä Relaisin tavoitteena on saavuttaa vuosittaiset 6–8 miljoonan euron liikevaihtosynergiat. Synergioiden odotetaan vaikuttavan tilikaudesta 2020 eteenpäin.

Relaisin tavoitteena on jakaa osinkoa vuosittain keskimäärin yli 30 prosenttia konsernin keskimääräisestä vertailukelpoisesta tuloksesta ilman liikearvopoistoja, suhdannevaihtelut huomioiden. Vuosittaisia osinkoja ehdotettaessa otetaan huomioon Konsernin oma pääoma, pitkäaikaiset rahoitus- ja investointitarpeet, kasvusuunnitelmat, likviditeettiasema, yritysostomahdollisuudet, osakeyhtiölain mukaiset vaatimukset osingonjaolle sekä muut tekijät, joita Yhtiön hallitus pitää tärkeinä.

Näkymät 2019

Relais antaa taloudellisen ohjeistuksen kuuden kuukauden ajanjaksolle 1.7–31.12.2019. Tämä ajanjakso pitää sisällään ABR:n ja Huzellsin Relaisiin yhdistymisen vaikutukset kokonaisuudessaan. Relaisin liiketoiminnan tietyn asteisen kausiluonteisuuden vuoksi Yhtiö on aiempina tilikausinaan tyypillisesti kerryttänyt suuremman osan vuotuisesta liikevaihdostaan ja kannattavuudestaan tilikauden jälkimmäisen puoliskon aikana.

EBITA:n arvioidaan olevan 8-10 miljoonaa euroa kuuden kuukauden ajanjaksolla 1.7.–31.12.2019.

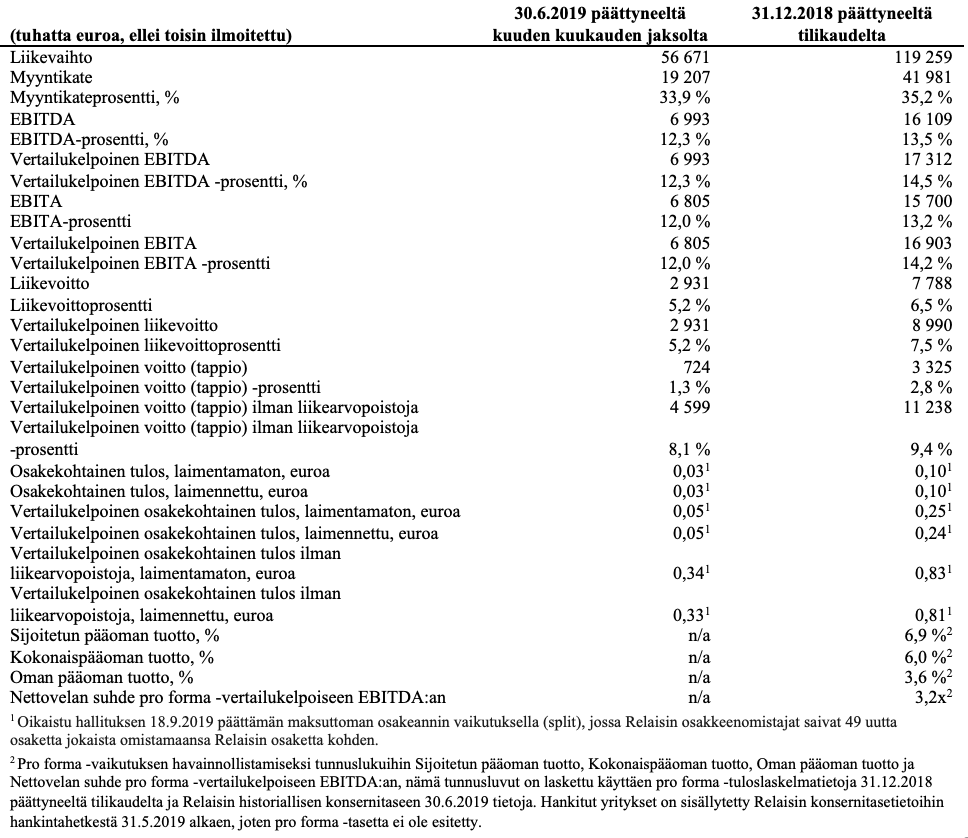

Pro forma -tunnuslukuja

Alustavat tilintarkastamattomat pro forma -taloudelliset tiedot kuvaavat ABR/Huzells-yrityskaupan ja siihen liittyvän uudelleenrahoituksen vaikutusta Relaisin taloudellisiin tietoihin. Alustavat tilintarkastamattomat pro forma -taloudelliset tiedot on laadittu ainoastaan havainnollistamistarkoituksessa ja ne kuvastavat hypoteettista tilannetta. Alustavien tilintarkastamattomien pro forma -taloudellisten tietojen tarkoitus on kuvata millainen Relaisin taloudellinen tulos 30.6.2019 päättyneeltä kuuden kuukauden jaksolta ja 31.12.2018 päättyneeltä tilikaudelta olisi mahdollisesti ollut, jos liiketoiminnot olisi yhdistetty ja uudelleenrahoitus toteutunut 1.1.2018. Alustavat tilintarkastamattomat pro forma -taloudelliset tiedot eivät kuvasta kustannussäästöjä, synergiaetuja tai tulevia integraatiokuluja, joita Relaisille odotetaan muodostuvan tai joita saattaa syntyä.

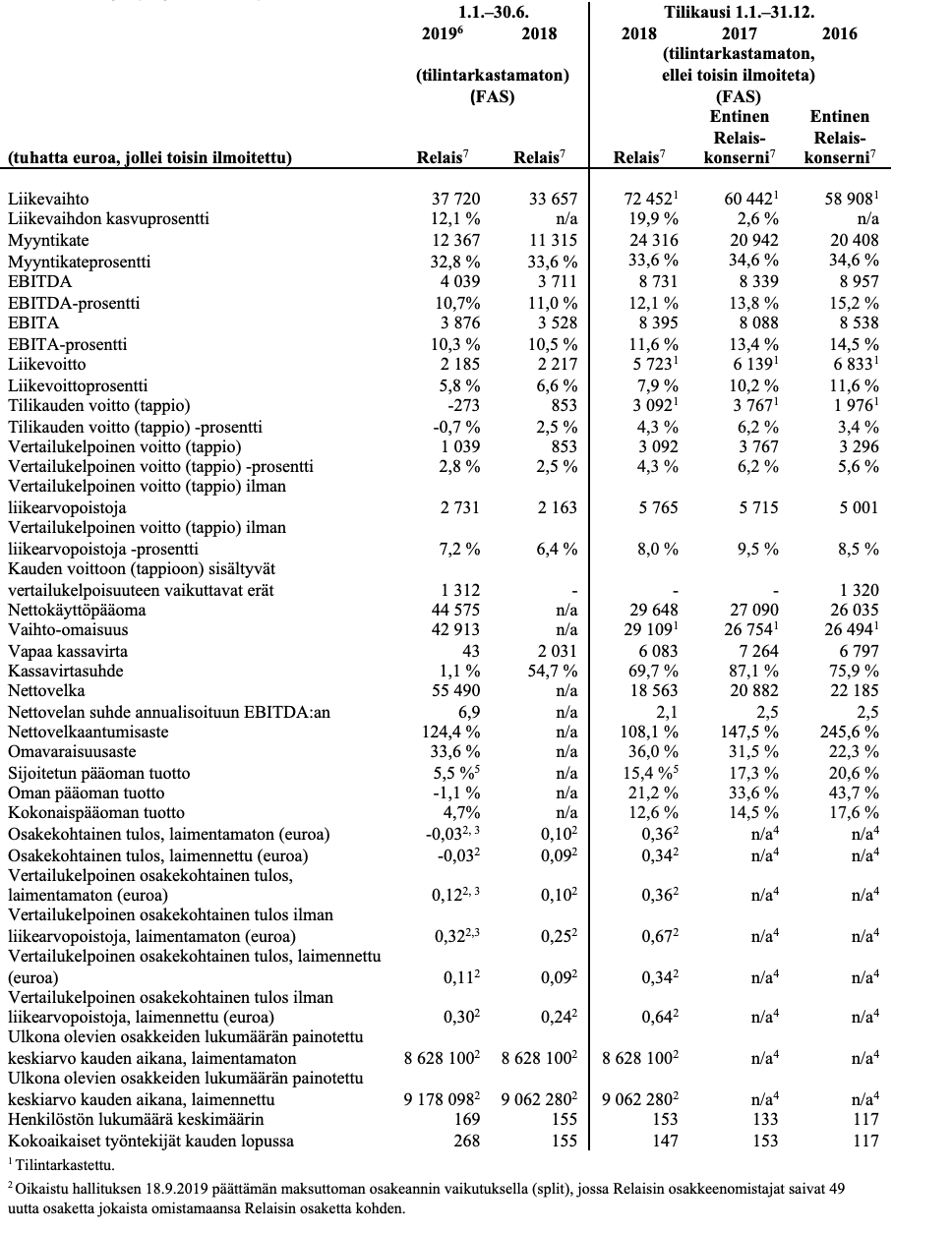

Tunnuslukuja (raportoidut)

Tietoa suunnitellusta Listautumisannista

Suunnitellun Listautumisannin odotetaan koostuvan pääasiassa osakeannista, jossa Yhtiö laskisi liikkeeseen uusia osakkeita ja pyrkisi keräämään varoja noin 20 miljoonaa euroa ennen Listautumisantiin liittyviä palkkioita ja kuluja. Lisäksi eräät osakkeenomistajat ovat alustavasti sitoutuneet tarjoamaan osakkeita myytäväksi uusille sijoittajille enintään noin 10 miljoonan euron edestä. Suunnitellun Listautumisannin odotetaan sisältävän henkilöstöannin Relaisin johdolle ja työntekijöille.

Relaisin merkittäviä osakkeenomistajia ovat Ari Salmivuori ja Ajanta Oy1 sekä Nordic Industry Development AB2. Muut osakkeenomistajat ovat pääasiassa hallituksen jäseniä, johtoryhmän jäseniä ja muita avainhenkilöitä.

Yhtiö päättää mahdollisen Listautumisen ja Listautumisannin toteutuksesta ja ajoituksesta myöhemmin.

Evli Pankki Oyj toimii suunnitellussa Listautumisannissa pääjärjestäjänä. Yhtiön oikeudellisena neuvonantajana toimii Roschier Asianajotoimisto Oy.

Lehdistötilaisuus

Relais järjestää lehdistötilaisuuden tänään, 27.9.2019 kello 9.30 alkaen, Helsingin pörssissä (Fabianinkatu 14, Helsinki).

Lisätietoja antaa:

Relais Group Oyj

Arni Ekholm, Toimitusjohtaja

Sähköposti: arni.ekholm@relais.fi

+358 40 760 3323

Hyväksytty neuvonantaja:

Evli Pankki Oyj, puh. +358 40 579 6210

Relais Group lyhyesti

Relais Group on ajoneuvojen sähkövaruste- ja varaosaliiketoimintaa Pohjoismaissa ja Baltiassa aktiivisesti kehittävä maahantuoja ja tekninen tukkuliike. Relais luo lisäarvoa asiakkailleen tarjoamalla ajoneuvojen sähkövarusteet, varaosat ja asiantuntijapalvelut luotettavasti, tehokkaasti ja oikea-aikaisesti ajoneuvojen elinkaaren eri vaiheisiin. Voimakkaasti kasvuhakuisena yhtiönä Relaisin tavoitteena on olla toimialansa edelläkävijä ajoneuvojen elinkaaren kehittämisessä. Relais Groupin pro forma -liikevaihto vuonna 2018 oli 119 miljoonaa euroa. Yhtiön palveluksessa työskentelee yli 260 henkilöä viidessä maassa.

www.relais.fi

HUOMAUTUS

Tämän lehdistötiedotteen sisältämä tieto ei ole tarkoitettu julkistettavaksi tai levitettäväksi suoraan tai välillisesti Yhdysvalloissa, Kanadassa, Uudessa-Seelannissa, Australiassa, Hongkongissa, Etelä-Afrikassa, Singaporessa tai Japanissa.

Tämä lehdistötiedote ei muodosta tarjousta arvopapereiden myymiseksi Yhdysvalloissa, eikä arvopapereita saa tarjota tai myydä Yhdysvalloissa, ellei niitä ole rekisteröity Yhdysvaltain vuoden 1933 arvopaperilain (muutoksineen) ja sen nojalla annettujen säännösten ja määräysten mukaisesti tai ellei rekisteröintivelvollisuudesta ole poikkeusta. Yhtiön tarkoituksena ei ole rekisteröidä mitään osaa arvopapereita koskevasta listautumisannista Yhdysvalloissa eikä tarjota arvopapereita yleisölle Yhdysvalloissa.

Arvopapereiden liikkeeseen laskemiselle, käyttämiselle ja/tai myymiselle on asetettu erityisiä oikeudellisia tai lainsäädännöllisiä rajoituksia tietyissä valtioissa. Yhtiö ja Evli Pankki Oyj eivät ole vastuussa, jos tällaisia rajoituksia rikotaan.

Tämä tiedote sisältää tulevaisuutta koskevia lausumia, joihin kuuluvat lausumat koskien Yhtiön liiketoiminnan strategiaa, taloudellista tilaa, kannattavuutta, toiminnan tulosta ja markkinatietoa sekä muut lausumat, jotka eivät ole historiallista tietoa. Lausumat, joiden yhteydessä on käytetty sanoja ”aikoa”, ”arvioida”, ”ennakoida”, ”ennustaa”, ”jatkua”, ”odottaa”, ”olettaa”, ”pyrkiä”, ”saattaa”, ”suunnitella”, ”tavoitella”, ”tulla”, ”tähdätä”, ”uskoa”, ”voisi” ja muut vastaavat tai niiden kielteiset vastaavat ilmaisut ilmentävät tulevaisuutta koskevia lausumia, mutta kyseiset lausumat eivät rajoitu näihin ilmaisuihin. Tulevaisuutta koskeviin lausumiin liittyy luonnostaan riskejä, epävarmuustekijöitä ja lukuisia tekijöitä, jotka saattavat aiheuttaa sen, että toteutuneet seuraukset tai todellinen liiketoiminnan tulos eroavat olennaisesti ennakoidusta. Lukijan ei tule tukeutua liikaa näihin tulevaisuutta koskeviin lausumiin.

Tätä lehdistötiedotetta ei tule tulkita tarjoukseksi myydä tai tarjouspyynnöksi ostaa tässä mainittuja arvopapereita, eikä arvopapereita tulla suunnitellussa Listautumisessa myymään alueilla, joilla kyseisten arvopapereiden tarjoaminen, hankinta tai myynti olisi lainvastaista ennen niiden rekisteröintiä taikka rekisteröintivelvollisuutta koskevan poikkeuksen tai muun kyseisten alueiden arvopaperilakien mukaisen hyväksynnän saamista. Mikäli Yhtiö milloin tahansa tarjoaa arvopapereitaan tai hakee niitä kaupankäynnin kohteeksi, sijoittajien ei tule hyväksyä arvopapereita koskevaa tarjousta tai hankkia arvopapereita, elleivät he tee sitä Yhtiön julkaisemaan tai levittämään soveltuvaan esitteeseen sisältyviin tietoihin perustuen.

Yhtiö ei tule antamaan suunnitellussa Listautumisessa valtuutusta arvopapereiden tarjoamiseen yleisölle missään muussa Euroopan Unionin jäsenvaltiossa kuin Suomessa. Lukuun ottamatta Suomea, missään Euroopan talousalueen jäsenvaltiossa, joka on pannut täytäntöön Euroopan parlamentin ja neuvoston asetuksen (EU) N:o 2017/1129 arvopapereiden yleisölle tarjoamisen tai kaupankäynnin kohteeksi säännellyllä markkinalla ottamisen yhteydessä julkaistavasta esitteestä ja direktiivin 2003/71/EY kumoamisesta (kukin ”Relevantti Jäsenvaltio”), ei ole tehty eikä tulla tekemään mitään toimenpiteitä arvopapereiden tarjoamiseksi yleisölle siten, että se edellyttäisi esitteen julkistamista Relevantissa Jäsenvaltiossa. Tämän seurauksena arvopapereita voidaan tarjota Relevanteissa Jäsenvaltioissa ainoastaan (a) Esiteasetuksen määritellyille kokeneiksi sijoittajiksi lukeutuville oikeushenkilöille tai (b) missä tahansa muussa Esiteasetuksen 1(4) artiklan mukaisessa tilanteessa, jos suunniteltu Listautuminen päätetään toteuttaa.

Tässä esitetyt tiedot on suunnattu ainoastaan (i) henkilöille, jotka ovat Ison-Britannian ulkopuolella tai (ii) henkilöille, joilla on ammattimaista kokemusta sijoittamisesta Ison-Britannian vuoden 2000 rahoituspalvelu- ja markkinalain (Financial Services and Markets Act) (Financial Promotion) vuoden 2005 määräyksen (”Määräys”) 19(5) artiklan tarkoittamalla tavalla ja (iii) Määräyksen 49(2) mukaisille korkean varallisuustason omaaville tahoille (high net worth entities) taikka muille henkilöille, joille asiakirja voidaan laillisesti tiedottaa (kaikki edellä mainitut henkilöt yhdessä, ”Relevantit Henkilöt”). Kaikki tähän tiedotteeseen liittyvä sijoitustoiminta on ainoastaan Relevanttien Henkilöiden saatavilla ja siihen ryhdytään ainoastaan Relevanttien Henkilöiden kanssa. Kenenkään, joka ei ole Relevantti Henkilö, ei tule toimia tämän asiakirjan perusteella tai luottaa sen sisältöön.

1Ajanta Oy, jossa määräysvaltaa käyttää Ari Salmivuori

2ABR:n ja Huzellsin aiempi omistaja. Hallituksen jäsen Jesper Otterbeck omistaa epäsuorasti 50 prosenttia Nordic Industry Development AB:n osakkeista ja äänistä.